マイナンバーの導入でアフィリエイト等の副業はバレるの?対応は都道府県ごとに違った!

2015年10月から「社会保障・税番号制度」の個人番号であるマイナンバーが

住民票がある各自治体から個人に対して送付されることになります。

マイナンバーは12桁になり、番号は一生変更されることはなく、生涯同じ番号を使うことになります。マイナンバーの送付は2015年10月からとなりますが、制度の施行は2016年1月からの開始です。本日はマイナンバーの導入に伴いアフィリエイターやアルバイトなどの副業が会社にバレてしまうのでは?という疑問について調べてみたので解説していきます。

目次

マイナンバーって何?何のために導入されるの?

住民票を有する全ての方に1人1つの番号を付与して効率的に情報を管理し、複数の機関に存在する個人の情報が同一人の情報であることを確認するために活用されるものです。

マイナンバーの導入で期待される効果

1、脱税防止、生活保護などの手当の不正受給防止

2、国民の利便性の向上

3、行政の効率化

マイナンバー制度の導入により以上のような効果が期待されます。

この中では1の脱税防止・生活保護などの不正受給の防止について特に効果を発揮することが期待されています。

マイナンバー(個人番号)とは?

マイナンバー制度においては、住民票を有する全ての方に対して1人1番号のマイナンバーを住所地の市町村長が指定します。原則として、一度指定されたマイナンバーは生涯変わりません。

国の行政機関や地方公共団体などでは、社会保障、税、災害対策の分野で保有する個人情報とマイナンバーとを紐づけて効率的に情報の管理を行い、さらにマイナンバーを活用して、同一の者に関する個人情報を他の機関との間で迅速かつ確実にやり取り(情報連携)することができるようになります。また、他人のマイナンバーを利用した成りすましを防止するための厳正な本人確認の仕組み、マイナンバーを保有する機関の情報管理や情報連携における個人情報保護の措置も取り入れています。

http://www.cas.go.jp/jp/seisaku/bangoseido/faq/faq1.html

自分のマイナンバーはいつわかるの?

平成27年10月から、各市区町村から住民票に登録されている住所宛てに

マイナンバーが記載された通知カードが送付されます。

マイナンバーのメリットは?

ここでもう一度マイナンバー制度のメリットについてまとめてみましょう。

マイナンバーの導入により、社会保障・税に係る行政手続きにおける添付書類の削減や、お知らせサービス等による国民の利便性の向上に加え、行政を効率化して人員や財源を国民サービスに振り向けられること、所得のより正確な捕捉によりきめ細やかな新しい社会保障制度が設計できる等の利点があります。

1、行政手続きが簡素化され、国民の負担軽減へ

2、行政手続きの効率化により、行政コストが削減

3、不正防止、生活保護の適正化

マイナンバー(個人番号)は、誰がどのような場面で使うのですか?

国の行政機関や地方公共団体などにおいて、マイナンバーは、社会保障、税、災害対策の分野で利用されることとなります。

このため、国民の皆様には、年金・雇用保険・医療保険の手続、生活保護・児童手当その他福祉の給付、確定申告などの税の手続などで、申請書等にマイナンバーの記載を求められることとなります。 また、税や社会保険の手続きにおいては、事業主や証券会社、保険会社などが個人に代わって手続きを行うこととされている場合もあります。このため、勤務先や証券会社、保険会社などの金融機関にもマイナンバーの提出を求められる場合があります。

なお、行政機関等がどのような場面でマイナンバーを利用するかについては、法律や条例で定められており、それ以外に利用することは禁止されています。

http://www.cas.go.jp/jp/seisaku/bangoseido/faq/faq1.html

マイナンバーのデメリットは?

マイナンバー制度の導入により、国民にとっては以下のようなデメリットが懸念されます。

・なりすましによる不正利用

・政府による監視

・国家による預金封鎖の恐れ、国内財産の正確な把握

そして会社員にとっても一番の心配事といえば・・・

会社に副業がバレるかもしれない

マイナンバーでアフィリエイト等の副業は会社にバレるの?

マイナンバーの導入に伴い、アフィリエイトをやっている副業アフィリエイターには、この部分が一番気になるところだと思います。

また、アフィリエイトだけでなく、ライターの請負外注で報酬をもらっている方や、ホームページ作成やデザインの外注作業の副業、コンビニや飲食店の深夜アルバイト、塾や予備校の講師、キャバクラやスナックのホステスさんなど、会社員をやりながら会社に内緒で副業をしているすべての人が対象になります。(※副業で年間20万円以上の所得の方が対象)

マイナンバーから副業が会社にバレる仕組みとは?

マイナンバー施行に伴う会社員の最大の心配事は「マイナンバーで副業が会社にバレるのでは?」という点です。では一体どのように会社にバレてしまうのでしょうか?副業が会社にバレる場合、税務署から直接会社に個人の副業情報を連絡する訳ではありません。ポイントとなるのが住民税の金額です。

住民税の計算方法は、会社からの源泉徴収額と副業での源泉徴収額を行政側でマイナンバーですり合わせて、この所得の合計額から住民税を算出します。そして住民税の支払いにおいて会社からの特別徴収の場合には、税務署から住民税を会社に通知することにより、他の社員と比べて明らかに住民税額が多いことから会社側に判明してしまうという流れです。

いままでは本業と副業の照合に手間がかかるため税務署側では名寄せの徹底を行っていませんでしたが、マイナンバーを使えば照合が簡単に出来るので住民税から副業がバレるのではと懸念されています。

また、マイナンバー制度の導入に伴い各都道府県において、住民税の徴収方法が自分で支払う「普通徴収」から、会社側から給与の天引きで住民税を徴収する「特別徴収」を推進していく流れが強くなるとも言われています。この特別徴収によっても会社側に住民税額から副業がバレてしまうのではと懸念されています。

マイナンバー導入について国税局の回答

マイナンバーの導入で会社に副業がバレるのでは?という点について国税局に確認したところ、職場との関係について「マイナンバー施行後の住民税の徴収方法の変化」という観点から以下の回答をもらいました。

副業が住民税から会社に発覚することを防ぐためには、サラリーマンの場合、住民税の支払い方法を特別徴収ではなく普通徴収にしている方が多いと思います。

しかし、サラリーマンのような給与所得者の住民税の普通徴収は本来違法です。また地域によってはすでに特別徴収が義務付けられてきています。現在ではまだ地域によって普通徴収になっているところもあるかもしれませんが、これがマイナンバー制度の施行にともない是正されていく可能性があります。

マイナンバー制度の導入により、国民の住民税の未納や滞納が見つかればその地域の自治体が会社に調査依頼を出すということは今後考えられます。

各都道府県の住民税の徴収方法について

それではマイナンバー導入後の住民税の徴収方法について、全国47都道府県について確認していきましょう。

まず住民税には普通徴収と特別徴収があります。

普通徴収・・・住民税を自分で納めること

特別徴収・・・会社が従業員の代わりに納めること(給料からの天引き)

特別徴収になると何が困るのか?というと、会社員で副業をやっている場合、住民税の支払い金額が大きくなりこれが特別徴収だと会社側にわかることになり、副業をしていることが判明してしまう恐れがあります。

全国都道府県の住民税の特別徴収実施の時期

各地域の今後の特別徴収への移行状況についてはこちらの表を参考にしてください。

※各列のタイトルをクリックしてソート(並び替え)をすることも可能です。

実際に市の市民税課に電話で聞いてみました

2015年9月に神奈川県藤沢市の市民税課の担当の方に直接電話にて、住民税の徴収方法について問い合わせをしてみました。

Q、住民税の徴収方法が普通徴収から特別徴収に変更になると伺ったのですが、藤沢市では今後はどのような徴収方法になりますか?

A、神奈川県藤沢市では今までは普通徴収と特別徴収を選ぶことが出来ましたが、平成28年度からはすべて特別徴収をしていくことになります。

例えば神奈川県藤沢市の例で見ると、今までは普通徴収と特別徴収を選ぶことが出来ましたが、平成28年度からはすべて特別徴収をしていく予定になっています。

※神奈川県では、平成28年度までに県内全市区町村で個人市県民税の特別徴収完全実施を目指し「オール神奈川」で取り組んでいます。

参考URL:http://goo.gl/u1UYhz

Q、住民税の徴収方法が特別徴収になると、例えば副業で副収入がある場合、会社側に副業がバレてしまったりそういった心配はこれから考えられますか?A、これからの各都道府県の動きとしては、マイナンバーの導入に伴い住民税の特別徴収が強化される流れが強くなっており、そうなると今まで会社員として副業を行って普通徴収での支払いをしていた方も特別徴収での徴収になります。

そして、ある程度まとまった金額の副業報酬を得ていたサラリーマンで住民税を普通徴収で自分で納めていた方は、これからは特別徴収が徹底されると徴収税額の大きさから会社に副業をやっていることが会社側に判明する恐れがあります。

住民税の支払いから会社に副業がバレないようにする方法

では特別徴収が徹底された場合に、住民税の支払いから会社に副業がバレないようにする方法はあるのでしょうか?色々と調べてみるとひとつの方法が見つかりました。

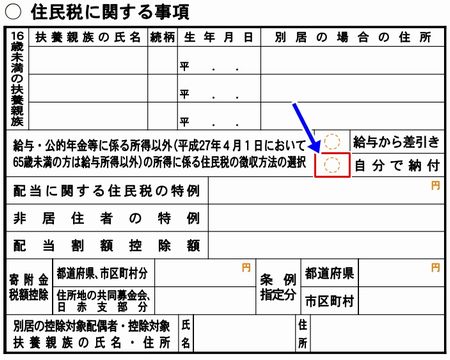

①確定申告書の第2表の「住民税に関する事項」で【自分で納付】を選択する

副業を行っている場合、年間の所得が20万円以上になると確定申告をする必要がありますが、確定申告書の第2表に「住民税に関する事項」という項目があります。この項目は給与所得以外の所得にかかる住民税の徴収方法の選択が選べるのです。ここの項目を「給与から差引き」ではなく「自分で納付」を選択して丸を付けておきます。

※下記画像参照

これにより給与所得のみが特別徴収となり、給与以外の副業所得などは自分で納付することができます。

住民税だけに限定すればここから副業がばれる心配がなくなります。

ただし例外もあります

上記の方法でも、副業がアルバイトの方の場合は、給与として受け取っているためうまくいきません。またアルバイト以外でも例外的にダメな場合があります。

たとえば、住宅ローン控除や医療費控除、ふるさと納税などを年末調整で控除として使っている場合や、副業の報酬が赤字であったり少額の場合には注意が必要になります。

詳しくは確定申告をする前に、自分の住まいの住民税を管轄する役所の市民税課に確認をしてみると良いでしょう。

その場合には、本業の収入分を住民税のみの特別徴収として、その他の収入を普通徴収にできるかを確認する必要があります。

重要なポイントは・・・

・副業を会社にバレないようにするためには確定申告を行う

・確定申告をするときに住民税の納付方法について必ず確認をする

以上が、副業を会社にバレないようにするために行う対応方法のポイントになります。

今後も対応方法などが異なってくる可能性がありますのでその場合には更新していきますので参考にしてください。